Elevati livelli di crediti deteriorati sono un problema?

Un elevato stock di crediti deteriorati tende ad avere conseguenze negative per le singole banche, sotto forma di compressione degli utili e minore capacità di raccogliere nuove risorse sul mercato. Se il problema è generalizzato all’intero sistema bancario esso potrebbe generare malfunzionamenti nel meccanismo di allocazione del credito. Una recente analisi condotta dalla Banca d'Italia evidenzia peraltro che l'offerta di finanziamenti bancari alle imprese italiane tra il 2008 e il 2015 non è stata determinata dal livello elevato di crediti deteriorati (Questioni di Economia e Finanza, N. 374).

Qual è la dimensione del fenomeno in Italia?

A dicembre scorso i crediti deteriorati delle banche italiane ammontavano a 349 miliardi di euro al lordo delle svalutazioni già contabilizzate. Di questi, 215 erano relativi a debitori insolventi (sofferenze; in inglese bad loans). I crediti deteriorati al netto delle svalutazioni erano pari a 173 miliardi; le sofferenze nette a 81 miliardi (rispettivamente pari al 9,4 e al 4,4 per cento dei prestiti netti). Le sofferenze fanno capo per circa tre quarti alle imprese, per la parte restante alle famiglie. Il valore stimato delle garanzie reali detenute dalle banche a fronte delle sofferenze è pari a 92 miliardi.

Qual è la dimensione del fenomeno in Europa?

Secondo l’ultima rilevazione fornita dall’Autorità bancaria europea (EBA), a dicembre scorso l’incidenza delle esposizioni deteriorate sul complesso dei prestiti era mediamente pari al 5,1 per cento per un ampio campione di grandi banche europee; per le banche italiane incluse nel campione il rapporto si attestava al 15,3 per cento. Il tasso di copertura delle esposizioni deteriorate era pari al 44,6 per cento per le banche europee e al 48,9 per cento per quelle italiane.

Quali sono le cause dell’elevato stock di crediti deteriorati in Italia?

Sulla forte crescita dei crediti deteriorati ha inciso in primo luogo la pesante contrazione registrata dall’economia italiana negli anni della crisi: quasi dieci punti di PIL e circa un quarto di produzione industriale (contro il -5,7 per cento del PIL e il -19 per cento della produzione industriale nell’area dell’euro; cfr. il paragrafo successivo). In alcuni casi al fenomeno hanno contribuito pratiche di erogazione del credito inadeguate o illecite, che sono state oggetto di sanzioni e/o di indagini giudiziarie. All’elevato stock di crediti deteriorati contribuisce la lentezza delle procedure di recupero crediti, a sua volta connessa in larga misura con i ritardi della giustizia civile.

Cosa è stato fatto per migliorare il contesto normativo e di vigilanza?

In ambito normativo si richiamano gli interventi sul regime fiscale applicato alle perdite sui crediti delle banche (descritti qui); le riforme della legge fallimentare e del codice di procedura civile approvate nel 2015 e 2016, volte a ridurre i tempi e accrescere l’efficacia delle procedure concorsuali ed esecutive (sintetizzati qui e qui); il provvedimento che istituisce un meccanismo di garanzia statale (la "GACS") sulle operazioni di cartolarizzazione dei crediti deteriorati (descritto qui). La Banca d’Italia svolge sistematicamente analisi e accertamenti volti a verificare l’adeguata valutazione da parte delle banche del livello dei crediti deteriorati e delle relative svalutazioni. Una iniziativa ad hoc su larga scala (descritta qui) venne avviata nel 2012. Dal 2016 la Banca d’Italia richiede alle banche di compilare una segnalazione statistica contenente dati molto dettagliati sulle singole posizioni in sofferenza (una descrizione è disponibile qui). L’iniziativa mira a indurre le banche a migliorare la base informativa, condizione indispensabile per una efficace gestione delle sofferenze. Il Meccanismo di vigilanza unico (SSM) ha pubblicato una guida non vincolante contenente indicazioni sulla gestione dei crediti deteriorati (disponibile in qui).

Cos’altro si può fare?

È necessario continuare sul sentiero delle riforme, in primo luogo per migliorare i tempi di recupero dei crediti deteriorati attraverso, fra l’altro, l’aumento dell’efficienza dei tribunali e della giustizia civile. Sul fronte bancario occorre migliorare l’efficienza delle procedure di recupero, sfruttando anche le norme varate di recente (ulteriori approfondimenti qui).

I crediti deteriorati in Italia sono ancora in aumento? Quali sono le prospettive?

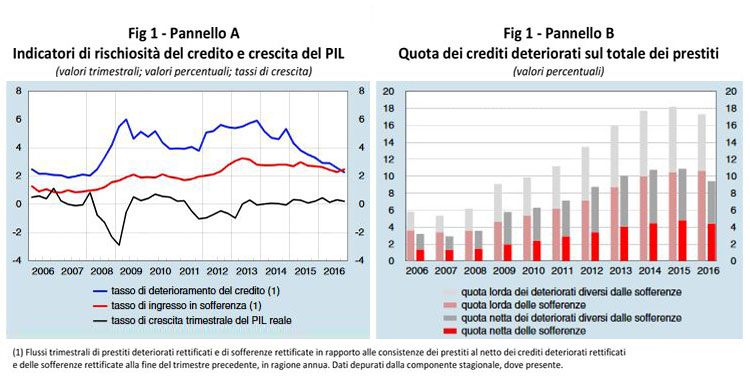

Lo stock di crediti deteriorati ha smesso di crescere nel periodo più recente, facendo seguito alla (pur modesta) ripresa economica. Nel 2016 l’incidenza dei crediti deteriorati sui prestiti si è ridotta di quasi un punto percentuale in termini lordi, 1,4 punti percentuali in termini netti (fig. 1, pannello B); nel quarto trimestre dell’anno, inoltre, la formazione di nuovi crediti deteriorati è scesa al 2,3 per cento del totale su base annua, il valore più basso dal 2008 (fig. 1, pannello A). Le stime più recenti indicano che la riduzione dovrebbe proseguire.

Quanto valgono le sofferenze?

Il valore al quale le sofferenze sono registrate nei bilanci delle banche è tipicamente superiore al prezzo che gli acquirenti attivi su questo mercato (tipicamente fondi hedge) sono disposti a offrire. Il differenziale è in larga misura riconducibile ai diversi criteri di valutazione impiegati dalle banche a fini di bilancio rispetto a quelli utilizzati dagli investitori per la determinazione dei prezzi di acquisto. È possibile mostrare (vedi qui) che questi diversi criteri di valutazione possono da soli spiegare per intero la differenza tra il valore di bilancio delle sofferenze e il prezzo offerto da un investitore, e che tale differenza è proporzionale alla lunghezza dei tempi di recupero (giudiziali o stragiudiziali).

I crediti deteriorati sono valutati correttamente nei bilanci bancari o nascondono delle perdite?

Una risposta precisa può essere data soltanto attraverso una verifica ispettiva che esamini le singole posizioni o portafogli. Ciascuno di essi può differire per l’assenza o la presenza di garanzie; la tipologia e il valore delle garanzie in rapporto alle esposizioni; il tempo necessario al recupero; ecc. La Banca d’Italia effettua circa cento ispezioni all’anno sulle banche meno significative (less significant) a fini di vigilanza (quelle di propria competenza), richiedendo quando necessario modifiche nella valutazione dei crediti deteriorati. Per rispondere alla domanda a livello dell’intero sistema bancario si possono usare i tassi di recupero sui crediti deteriorati – il valore che le banche riescono a recuperare da questi attivi. L’evidenza disponibile, relativa alle posizioni in sofferenza (la categoria di deteriorati di qualità peggiore), indica che i tassi di recupero sono sostanzialmente in linea con il valore di bilancio (vedi qui e qui).

Il problema degli elevati crediti deteriorati deve essere risolto in fretta?

Non c’è accordo sul fatto che il problema debba essere risolto in fretta. L’unica soluzione rapida è quella di vendere questi attivi, ma come già detto le cessioni avvengono tipicamente a prezzi più bassi dei valori di libro. Vendite rapide e in massa, pur risolvendo il problema, possono produrre effetti indesiderati: possono trasferire valore dalle banche agli acquirenti di crediti deteriorati; ma soprattutto, nell’attuale contesto macroeconomico, in cui le banche faticano ad accedere al mercato dei capitali, vendite generalizzate possono erodere la base patrimoniale delle banche e generare rischi per la stabilità finanziaria. Va inoltre considerato che gran parte delle esposizioni deteriorate si concentra presso banche in buone condizioni finanziarie. Queste banche sono in grado di perseguire strategie di gestione e recupero interno degli crediti deteriorati e di beneficiare di tassi di recupero che, come si è visto, sono mediamente molto superiori ai prezzi di vendita.

YouTube

YouTube  X - Banca d’Italia

X - Banca d’Italia  Linkedin

Linkedin