Commercio e finanza in un mondo frammentato

1. L'economia internazionale

Nel 2025 la crescita globale si è rivelata più robusta del previsto, nonostante le forti tensioni geopolitiche e commerciali: il PIL mondiale è aumentato del 3,3 per cento, mezzo punto oltre le previsioni formulate un anno fa1.

A sostenere l'attività produttiva ha contribuito innanzitutto il dinamismo dei settori legati all'intelligenza artificiale - in particolare la costruzione dei data center, divenuti il fulcro della trasformazione tecnologica in atto2.

Di questa spinta stanno beneficiando con particolare intensità gli Stati Uniti, che dalla scorsa primavera registrano una crescita media del PIL del 3,2 per cento sulla base del dato pubblicato ieri. L'espansione dell'economia americana è sostenuta anche dalla vivace dinamica dei consumi delle famiglie, a sua volta stimolata dai rialzi dei corsi azionari.

L'attività globale ha inoltre tratto impulso, non senza sorpresa, dal rapido e persistente aumento del commercio internazionale.

In Cina, la capacità delle imprese esportatrici di riorientare l'eccesso di produzione manifatturiera verso altri mercati, in risposta alle barriere commerciali statunitensi, ha consentito di conseguire l'obiettivo governativo di crescita del 5 per cento. Tale risultato è stato favorito dalla riduzione dei prezzi all'esportazione3 e dal maggiore contenuto tecnologico dei beni venduti all'estero. È una strategia che si è rivelata efficace nel breve periodo, ma difficile da sostenere nel tempo, poiché in assenza di un rafforzamento dei consumi interni tende ad alimentare pressioni deflazionistiche4.

Il ciclo economico globale ha infine tratto alimento dall'allentamento delle condizioni monetarie nelle principali economie avanzate. Nel Regno Unito, negli Stati Uniti e nell'area dell'euro i tassi di interesse sono diminuiti rispettivamente di 150, 175 e 200 punti base rispetto al picco5.

Per il 2026, l'FMI prevede una crescita mondiale stabile al 3,3 per cento, con rischi al ribasso legati a una possibile correzione dei mercati finanziari e a un ulteriore deterioramento del clima geopolitico. Negli Stati Uniti la crescita sarebbe ancora sostenuta dallo sviluppo del settore tecnologico.

L'inflazione rimarrebbe nel complesso contenuta, pur con dinamiche differenziate tra le principali economie.

L'area dell'euro nella congiuntura globale

Anche l'economia europea affronta questa fase con una crescita superiore alle attese e un'inflazione tornata sotto controllo, pur restando esposta agli shock esterni.

La dinamica del PIL, intorno all'1,5 per cento, è stata sostenuta dal recupero dei redditi reali e dal graduale allentamento delle condizioni monetarie. Questo miglioramento non è stato tuttavia sufficiente a ridare vigore ai consumi, ancora frenati dall'incertezza globale e dal desiderio delle famiglie di ricostituire il valore reale della ricchezza eroso dallo shock inflazionistico.

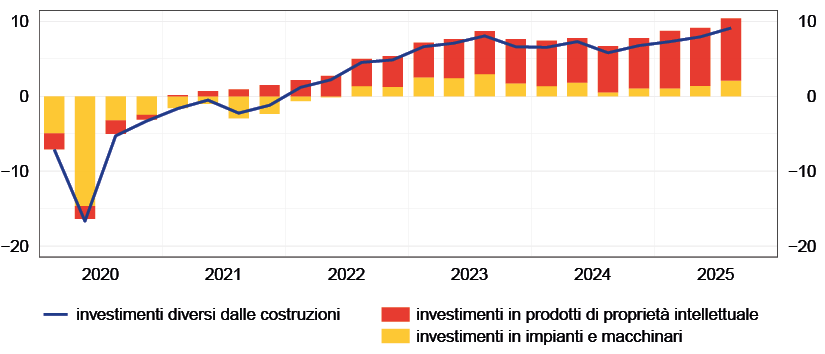

Un contributo crescente viene invece dagli investimenti, soprattutto nei beni intangibili (fig. 1). Le imprese più grandi e tecnologicamente più avanzate segnalano un aumento della spesa in intelligenza artificiale e servizi cloud. Sono sviluppi incoraggianti; nel complesso, tuttavia, l'impatto sull'economia resta più contenuto rispetto agli Stati Uniti6.

Figura 1

Investimenti diversi dalle costruzioni nell'area dell'euro

(variazioni percentuali rispetto al 4° trim. 2019 e contributi percentuali)

Fonte: elaborazioni su dati Eurostat.

(1) Investimenti al netto delle costruzioni e degli investimenti in prodotti della proprietà intellettuale dell'Irlanda. I prodotti della proprietà intellettuale includono le spese in ricerca e sviluppo, software e basi dati. Gli investimenti in impianti e macchinari comprendono anche quelli in armamenti. Ultima osservazione, 3° trimestre del 2025.

La debolezza dell'attività industriale è accentuata dalla concorrenza cinese, ormai estesa ai comparti a maggiore contenuto tecnologico; in Germania i segnali di ripresa, connessi anche con un orientamento di bilancio più espansivo, rimangono circoscritti a pochi settori.

L'inflazione è scesa all'1,7 per cento in gennaio. Secondo le proiezioni dell'Eurosistema, dovrebbe stabilizzarsi attorno al 2 per cento nel medio termine, dopo una fase in cui rimarrebbe leggermente al di sotto dell'obiettivo7. La BCE ha mantenuto invariati i tassi ufficiali dallo scorso giugno e i mercati non si attendono variazioni nel 2026.

I rischi inflazionistici sono significativi in entrambe le direzioni.

Da un lato, i mercati energetici rimangono esposti alle tensioni geopolitiche. Un rincaro persistente delle materie prime o un'ulteriore frammentazione delle filiere produttive globali, con conseguente aumento dei costi dei beni intermedi, potrebbero alimentare pressioni al rialzo sull'inflazione.

Dall'altro lato, un ulteriore apprezzamento dell'euro, una forte correzione dei mercati finanziari o un irrigidimento nelle condizioni di offerta di credito potrebbero mantenere la dinamica dei prezzi al di sotto dell'obiettivo per un periodo prolungato.

Il calo dell'inflazione osservato a inizio anno, leggermente accentuato rispetto alle attese, non modifica significativamente la valutazione di medio termine, ma segnala alcuni elementi da monitorare.

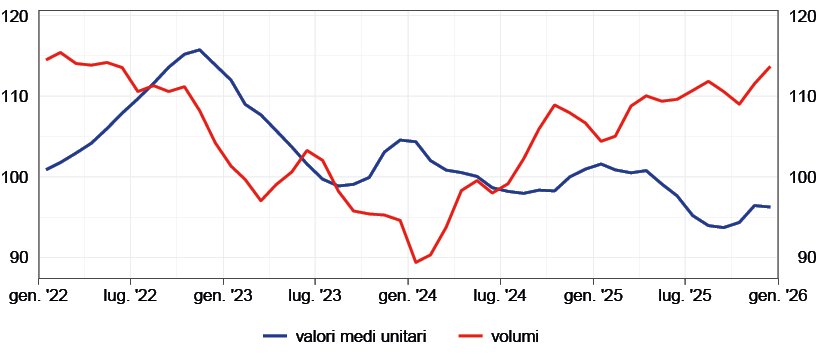

Il principale riguarda l'evoluzione delle importazioni dalla Cina, che dall'inizio del 2024 hanno registrato un aumento dei volumi del 27 per cento e un calo dei prezzi dell'8 (fig. 2). L'impatto disinflazionistico per ora resta contenuto, ma è già visibile - i prezzi dei beni più esposti alla concorrenza cinese decelerano più rapidamente degli altri - e potrebbe rafforzarsi nei prossimi mesi.

Figura 2

Importazioni di beni dalla Cina nell'area dell'euro e valori medi unitari corrispondenti

(indici: media del 2024=100; medie mobili di 3 termini)

Fonte: elaborazioni su dati Eurostat.

In presenza di rischi di segno opposto, la politica monetaria deve mantenere un approccio flessibile, ancorato alle prospettive di medio termine e fondato su una valutazione complessiva dei dati e delle implicazioni per inflazione e crescita. Le proiezioni di marzo offriranno al Consiglio direttivo della BCE ulteriori elementi per orientare le decisioni nei prossimi mesi.

2. Il commercio globale: riorganizzazione, non contrazione

Nonostante l'introduzione dei dazi, nel 2025 il commercio internazionale è cresciuto del 4 per cento, un ritmo superiore a quello del PIL mondiale e doppio rispetto alle attese. Vi hanno contribuito l'applicazione di dazi inferiori a quelli inizialmente annunciati8 e l'assenza di ritorsioni generalizzate, che hanno attenuato gli effetti sulla domanda globale. Oltre la metà dell'espansione è riconducibile al forte aumento degli scambi legati all'intelligenza artificiale.

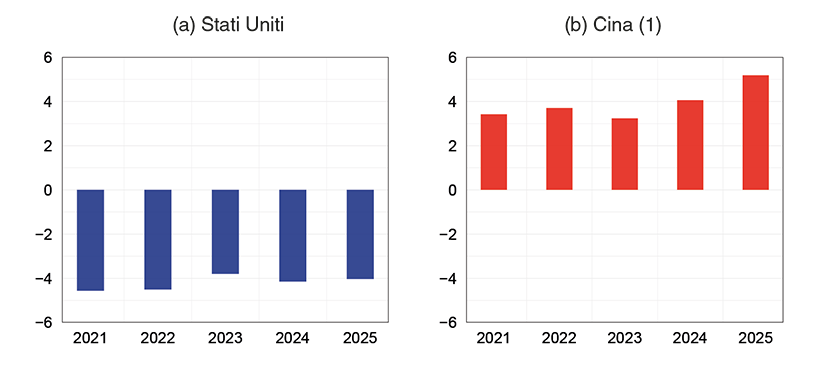

Negli Stati Uniti, il disavanzo nel commercio di beni in rapporto al PIL è rimasto sostanzialmente invariato (fig. 3.a), in presenza di fattori che hanno continuato a sostenere la dinamica delle importazioni 9.

Figura 3

Bilancia commerciale: beni

(in percentuale del PIL)

Fonte: Bureau of Economic Analysis, US Census e National Bureau of Statistics of China.

(1) Il dato del 2025 è stimato. I dati ufficiali di bilancia dei pagamenti sono stati utilizzati per i primi 3 trimestri del 2025; per il 4° trimestre sono stati utilizzati i dati doganali corretti per lo scarto percentuale riscontrato tra le due fonti nei trimestri precedenti del 2025, per i quali entrambi i dati sono disponibili.

In base alle stime disponibili, l'onere dei dazi sarebbe finora ricaduto soprattutto sull'economia statunitense. Gli esportatori stranieri ne avrebbero sostenuto una quota limitata, stimata attorno al 10 per cento10. In una prima fase l'impatto è stato assorbito dai margini di profitto delle imprese americane11; successivamente è stato trasferito in parte ai consumatori finali, che oggi ne sopporterebbero circa la metà. Nel complesso, i dazi avrebbero contribuito per più di mezzo punto percentuale all'inflazione, che rimane superiore all'obiettivo della Federal Reserve12.

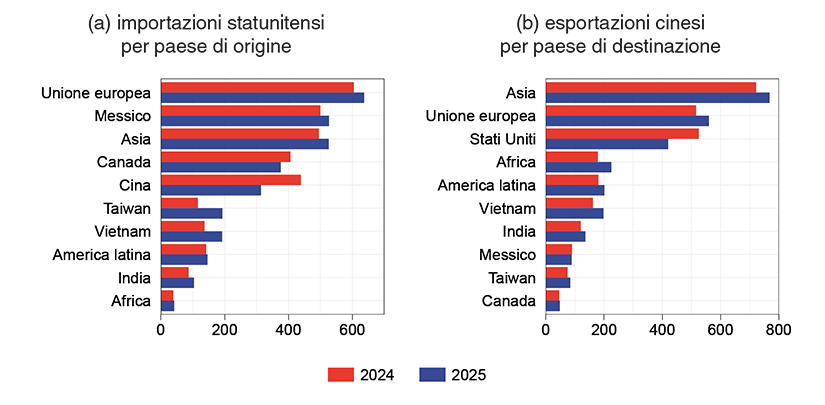

L'elemento che emerge con maggiore chiarezza è la profonda ricomposizione geografica dei flussi commerciali.

Le importazioni statunitensi dalla Cina sono state le più colpite dai dazi, con una contrazione superiore al 25 per cento (fig. 4.a). Parallelamente, sono aumentate le importazioni degli Stati Uniti da paesi terzi come Messico, Vietnam e Taiwan, così come le esportazioni cinesi verso alcune di queste economie (fig. 4.b). La triangolazione degli scambi attraverso paesi con regimi doganali più favorevoli suggerisce che il disaccoppiamento effettivo tra Stati Uniti e Cina potrebbe essere inferiore a quanto suggerito dal calo dei flussi bilaterali.

Figura 4

Importazioni degli Stati Uniti ed esportazioni della Cina: beni

(miliardi di dollari)

Fonte: elaborazioni su dati Trade Data Monitor.

(1) Il dato del 2025 per le importazioni statunitensi è stimato. Sono esclusi l'oro e l'argento non monetari. Differenze tra la valutazione delle importazioni (cost, insurance and freight) e delle esportazioni (free on board) rendono le due serie non direttamente comparabili, con discrepanze marcate nei flussi Cina-Stati Uniti.

Allo stesso tempo, la Cina ha rafforzato la propria presenza su mercati alternativi - in Africa, nel Sud Est asiatico, in America latina e in Europa - conseguendo nel 2025 un avanzo commerciale elevato (fig. 3.b).

Nel complesso, la ricomposizione geografica degli scambi ha attenuato l'impatto delle misure doganali sui volumi commerciali.

Ciò non significa che i dazi siano privi di costi. Essi hanno accresciuto la complessità delle catene globali del valore, con effetti sui costi di produzione, sui tempi di approvvigionamento e sulla trasparenza degli scambi. Gli oneri si sono distribuiti tra più paesi, inclusa la Cina, le cui imprese hanno dovuto ridurre i prezzi di vendita per ampliare l'accesso a mercati alternativi.

3. Le prospettive del commercio internazionale

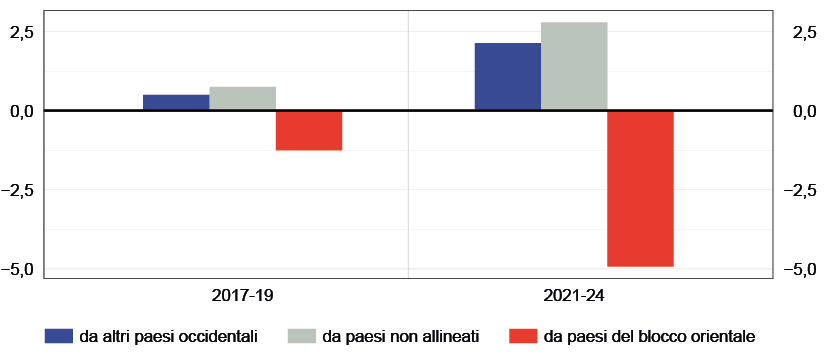

La tendenza alla frammentazione commerciale è in atto da anni13. Già nel 2024 l'economia globale appariva organizzata in blocchi di paesi - occidentali, orientali e non allineati14 - con scambi più intensi all'interno dei singoli gruppi e più contenuti tra gruppi diversi (fig. 5).

Figura 5

Variazioni delle quote di importazione dei paesi del blocco occidentale

(punti percentuali)

Fonte: elaborazioni su dati Trade Data Monitor. La figura è basata su M.G. Attinasi et al., 2024, op. cit.

Gli sviluppi del 2025 segnano tuttavia una drastica accelerazione della frammentazione, che ha portato l'incertezza sulle politiche commerciali ai massimi storici.

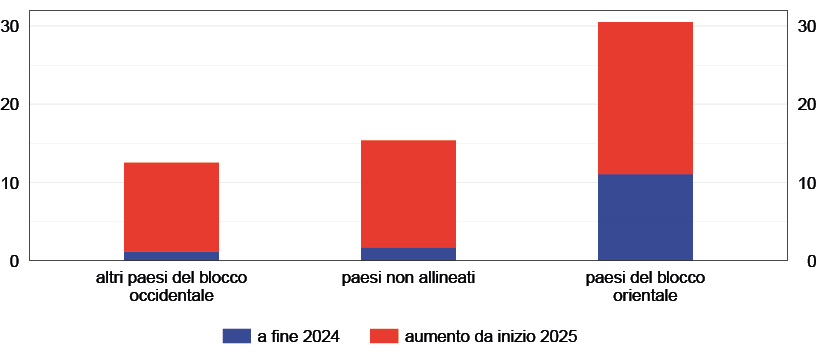

Sebbene le misure doganali statunitensi abbiano coinvolto anche paesi tradizionalmente alleati, la configurazione degli scambi per blocchi non si è dissolta: i dazi medi applicati ai paesi del blocco occidentale restano inferiori a quelli imposti al blocco orientale e ai paesi non allineati (fig. 6)15.

Figura 6

Dazio medio degli Stati Uniti per blocco geopolitico

(valori percentuali)

Fonte: elaborazioni basate su F.P. Conteduca, M. Mancini e A. Borin, Roaring tariffs: the global impact of the 2025 US trade war, "VoxEU CEPR", 6 maggio 2025.

(1) I dazi medi per ciascuna area sono calcolati sulla base delle aliquote previste dalla normativa statunitense, applicate a ciascun bene e paese di provenienza, e ponderate per la quota in valore delle importazioni di ciascun flusso sul totale delle importazioni statunitensi provenienti dallo specifico blocco nel 2024. Il dazio medio così calcolato può differire da quello riscosso (cfr. la nota 8).

Nonostante l'attuale instabilità, è difficile ipotizzare una rottura dei legami economici tra gli Stati Uniti e i loro alleati storici.

Il peso relativamente contenuto dell'economia americana sul commercio mondiale - poco più del 10 per cento - non ne esaurisce l'importanza sistemica. Gli Stati Uniti mantengono una posizione dominante in ambiti cruciali come la tecnologia, la capacità militare e la finanza internazionale. Per molti paesi, un distacco dall'ecosistema statunitense è di fatto impraticabile.

Al tempo stesso, una lacerazione dei legami con i tradizionali alleati sarebbe onerosa anche per gli stessi Stati Uniti. L'Europa assorbe un quinto delle esportazioni americane di beni e il 40 per cento di quelle di servizi, genera un terzo dei profitti esteri delle multinazionali statunitensi e detiene un ammontare cospicuo di titoli pubblici americani16.

Anche una rottura dei rapporti commerciali tra i diversi blocchi avrebbe costi rilevanti. Comprometterebbe il funzionamento delle filiere produttive globali, che attraversano più aree geografiche e sostengono investimenti strategici. Tra questi rientrano le infrastrutture legate allo sviluppo dell'intelligenza artificiale17, dipendenti da materiali critici prodotti in larga misura in Cina.

Per l'Europa, e ancor più per l'Italia, è irrealistico immaginare di raggiungere l'autosufficienza nel breve periodo. Oltre 200 prodotti - pari a un decimo delle importazioni dell'Unione e concentrati in settori sensibili - sono classificati dalla Commissione europea come critici, in quanto la loro disponibilità dipende in misura rilevante dall'estero18.

In questo contesto, stanno cambiando i criteri che guidano le decisioni economiche di governi e imprese: alle tradizionali logiche di efficienza si affiancano, con peso crescente, considerazioni geopolitiche e strategiche. Ne deriva un'economia globale più conflittuale e frammentata, nella quale gli ostacoli alla circolazione di beni, capitali e investimenti limitano la diffusione di competenze e tecnologie19, comprimendo produttività e crescita potenziale20.

Un ritorno all'assetto precedente non è realistico. Il commercio internazionale va ripensato alla luce di questa nuova realtà, salvaguardando i benefici dell'integrazione e riconoscendo che sicurezza e geopolitica sono ormai componenti essenziali delle scelte economiche.

Occorre rafforzare i legami commerciali bilaterali e plurilaterali con i paesi che continuano a riconoscere i vantaggi di relazioni fondate su regole condivise.

Questa strategia è già in corso. In Europa, quasi la metà dell'interscambio avviene nell'ambito di accordi preferenziali; la quota è destinata ad aumentare con l'accordo in fase di ratifica con il Mercosur, con quello recentemente concluso con l'India e con quelli attualmente in fase di negoziazione21. Orientamenti analoghi emergono nelle altre principali economie22.

Ma arrendersi alla frammentazione sarebbe un errore. Il sistema multilaterale, pur imperfetto e talora squilibrato, ha garantito per decenni un'espansione senza precedenti degli scambi, della crescita e del benessere globale.

Fu costruito, con lungimiranza, sulle macerie della Seconda guerra mondiale, in un'epoca segnata da distruzioni materiali, fratture politiche e livelli di povertà e instabilità incomparabilmente superiori a quelli odierni. In quelle condizioni prese forma un insieme di regole condivise, capace di sostenere la ricostruzione, promuovere la cooperazione e accompagnare una lunga fase di sviluppo.

Oggi il mondo è strettamente interdipendente: nessun paese può prosperare a lungo isolandosi. Tutti - incluse le economie di maggiore peso sistemico - hanno interesse a rinnovare quel quadro di regole, adattandolo alle nuove realtà. Riuscirvi richiede rispetto reciproco, visione politica e la capacità di guardare oltre il breve periodo.

4. I mercati finanziari internazionali

La scorsa primavera, l'annuncio dei dazi statunitensi ha innescato forti tensioni a livello globale. Il dollaro si è deprezzato in misura significativa - fino all'8 per cento nei confronti dell'euro tra aprile e maggio - con un'evoluzione atipica rispetto alle precedenti fasi di incertezza. Anche i titoli pubblici statunitensi hanno registrato un calo delle quotazioni, anch'esso inconsueto nel confronto storico23.

Questi movimenti hanno ridotto i tradizionali benefici di diversificazione offerti dal dollaro nei momenti di instabilità. Tale dinamica, unita alla maggiore volatilità del cambio, ha spinto gli investitori globali a rafforzare le coperture contro ulteriori deprezzamenti della valuta americana, amplificandone le pressioni al ribasso24.

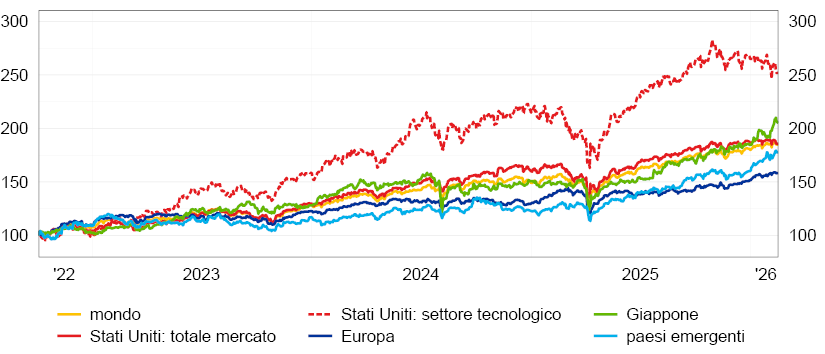

Le correzioni dei corsi azionari sono state ampie e si sono propagate su scala globale (fig. 7).

Figura 7

Andamento dei mercati azionari

(indici: 1-10-2022=100)

Fonte: Bloomberg.

(1) Gli indici sono: MSCI All Country per il mondo, S&P 500 e S&P 500 Information Technology Sector per gli Stati Uniti, STOXX Europe 600 per l'Europa, Topix per il Giappone, MSCI Emerging Markets per i paesi emergenti.

Le tensioni si sono tuttavia rivelate di breve durata. Nella seconda metà del 2025 i corsi azionari sono tornati a crescere, raggiungendo nuovi massimi e consentendo agli investitori di recuperare rapidamente le perdite subite. La volatilità è tornata su livelli contenuti sia nei mercati azionari sia in quelli obbligazionari.

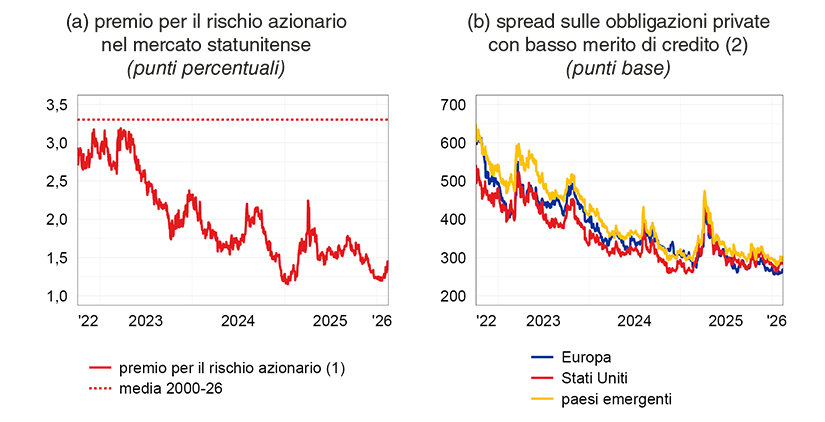

Questi sviluppi si inseriscono in una fase prolungata di apprezzamento delle attività più rischiose. Dall'inizio del 2023 i corsi azionari sono fortemente aumentati in tutti i principali mercati; negli Stati Uniti i premi per il rischio sono scesi su livelli particolarmente contenuti (fig. 8.a).

In parallelo, nel comparto obbligazionario si è osservata una netta compressione degli spread sui titoli con basso merito di credito (fig. 8.b). Anche il prezzo del Bitcoin - strumento largamente utilizzato a fini speculativi - ha raggiunto in autunno il massimo storico, in linea con il contesto di alta propensione al rischio25.

Figura 8

Premi per il rischio azionario e differenziali di rendimento delle obbligazioni private

Fonte: elaborazioni su dati Bloomberg e LSEG.

(1) Il premio è calcolato partendo dal rapporto tra la media mobile a 10 anni degli utili delle società incluse nell'indice S&P 500 e il valore dell'indice stesso. A tale rapporto, che costituisce una stima del rendimento reale atteso delle azioni, si sottrae il tasso di interesse reale ricavato sottraendo al tasso overnight indexed swap a 10 anni quello degli inflation swaps. In questo modo si ottiene una stima del premio per il rischio azionario. − (2) Option-adjusted spread dei titoli privati high-yield.

Questo clima di ottimismo contrasta con l'elevata incertezza dello scenario globale.

Si osserva una crescente divergenza tra l'andamento dei mercati azionari e obbligazionari privati e quello dei titoli sovrani.

In diversi paesi, i rendimenti a lungo termine sui titoli governativi riflettono una maggiore attenzione degli investitori alle prospettive delle finanze pubbliche e ai rischi geopolitici.

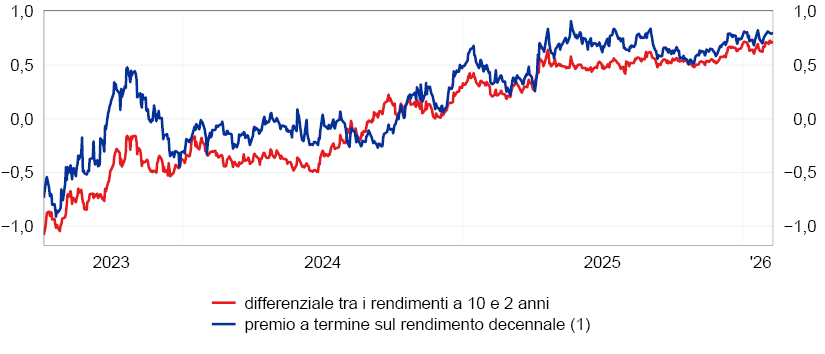

Negli Stati Uniti, a questi fattori si aggiungono i timori di un possibile indebolimento dell'indipendenza della Federal Reserve - attenuati dalla recente nomina del nuovo presidente. I premi per il rischio sulle scadenze più lunghe sono aumentati in misura significativa (fig. 9), compensando il calo dei tassi di politica monetaria e accentuando la pendenza della curva dei rendimenti.

Figura 9

Premio per il rischio di tasso sui titoli pubblici statunitensi

(punti percentuali)

Fonte: elaborazioni su dati Bloomberg e Federal Reserve Bank of New York.

(1) Il premio a termine sul rendimento decennale è ottenuto con il metodo di T. Adrian, R.K. Crump e E. Moench, Pricing the term structure with linear regressions, "Journal of Financial Economics",110, 1, 2013, pp. 110-138.

In Giappone, l'aspettativa di uno stimolo fiscale più ampio di quanto inizialmente previsto, insieme alla prospettiva di normalizzazione della politica monetaria, ha spinto i rendimenti dei titoli sovrani a lungo termine su livelli che non si osservavano da decenni.

Alla luce di queste dinamiche, non si può escludere che i rischi siano solo parzialmente incorporati nelle valutazioni correnti.

L'attenzione si concentra soprattutto sulla borsa statunitense e, al suo interno, sul comparto tecnologico, dove dall'inizio del 2023 l'apprezzamento è stato il doppio rispetto all'intero mercato.

Le valutazioni più elevate si osservano nel settore dell'intelligenza artificiale: la rapida crescita degli utili ha alimentato aspettative molto favorevoli sulla redditività futura, contribuendo al forte rialzo dei corsi.

Questo andamento si fonda su elementi di forza concreti: molte imprese del settore presentano bilanci solidi, ampie riserve di liquidità e posizioni competitive consolidate.

Al tempo stesso, le prospettive restano circondate da significative incertezze. I guadagni di produttività associati all'intelligenza artificiale non sono ancora pienamente quantificabili, né è chiaro come si distribuiranno nell'economia. Inoltre, a fronte di investimenti cospicui nel breve periodo, i ricavi sono in larga parte rinviati nel tempo. Infine, un'intensificazione della concorrenza potrebbe comprimere i margini e mettere in discussione il vantaggio competitivo di imprese oggi dominanti.

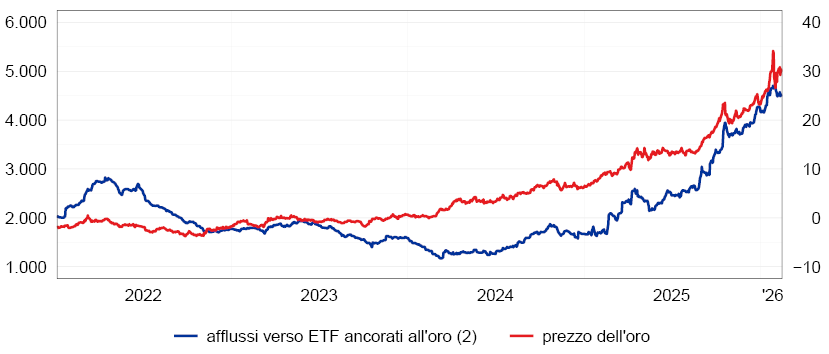

Le preoccupazioni per le possibili correzioni dei prezzi delle attività finanziarie si riflettono nella crescente domanda di beni rifugio, che ha spinto l'oro e altri metalli preziosi su valori storicamente molto elevati.

L'interesse per l'oro, tipico delle fasi di incertezza e sostenuto anche dagli acquisti delle banche centrali, è oggi alimentato in misura crescente dai risparmiatori mediante strumenti finanziari indicizzati al metallo prezioso (fig. 10). In molti casi si tratta di comportamenti che inseguono i rialzi per timore di perdere ulteriori guadagni26 - una dinamica intrinsecamente speculativa e volatile.

Figura 10

Prezzo dell'oro e afflussi cumulati verso ETF ancorati all'oro

(dollari per oncia e miliardi di dollari)

Fonte: Bloomberg.

(1) Per gli afflussi verso gli exchange-traded funds (ETF) ancorati all'oro, i dati si riferiscono agli ETF di maggiori dimensioni. - (2) Scala di destra.

Nelle ultime settimane sono emersi segnali di maggiore cautela. Il Bitcoin ha perso il 45 per cento dal picco di ottobre; l'oro, dopo il massimo storico di fine gennaio, ha subìto una brusca correzione ed è ora caratterizzato da maggiore volatilità.

Negli Stati Uniti i corsi azionari hanno registrato flessioni, concentrate soprattutto nel comparto tecnologico, in parte connesse con la diffusione di risultati di bilancio inferiori alle attese27. Il costo delle coperture contro il rischio di credito di alcune imprese è aumentato in misura significativa28, anche per effetto del crescente indebitamento: si tratta di un'evoluzione nuova per un settore che sinora aveva finanziato gli investimenti con risorse proprie e che ha sollevato interrogativi sulla sostenibilità nel tempo dei progetti in fase di sviluppo. Le correzioni hanno interessato le aziende in modo differenziato, indicando una maggiore selettività da parte degli investitori29.

Nel complesso, questi segnali sembrano denotare l'avvio di un passaggio da una fase di ottimismo generalizzato a una valutazione più prudente dei rischi.

Non è tuttavia possibile dare per scontata la resilienza dei mercati. In presenza di valutazioni elevate, di un contesto macroeconomico incerto e di profondi cambiamenti tecnologici, anche correzioni contenute possono generare effetti amplificati, soprattutto dopo periodi prolungati di bassa volatilità.

Episodi recenti di dissesto di imprese caratterizzate da strutture finanziarie opache, passività fuori bilancio o pratiche fraudolente - finanziate sia da banche sia da fondi di private credit - mostrano come in aree poco trasparenti del mercato si annidino fonti di vulnerabilità30. Anche quando inizialmente circoscritti, gli shock che emergono in queste aree possono propagarsi rapidamente attraverso le interconnessioni finanziarie ed essere amplificati da meccanismi di contagio.

Per gli operatori e per le autorità monetarie e di vigilanza, ciò richiede un'attenta lettura dei segnali provenienti dall'economia reale e dal settore finanziario.

5. Il sistema monetario internazionale31

La crisi del multilateralismo investe direttamente il sistema monetario internazionale, una delle infrastrutture portanti dell'economia globale.

Il suo assetto attuale è caratterizzato da una chiara gerarchia valutaria.

Il dollaro occupa una posizione preminente, ben superiore al peso dell'economia statunitense sul prodotto mondiale: rappresenta circa il 60 per cento delle riserve ufficiali, è utilizzato in quasi la metà dei pagamenti internazionali, domina i mercati finanziari globali ed è la principale valuta di fatturazione delle materie prime. Questa centralità riflette la forza complessiva del sistema economico e finanziario degli Stati Uniti.

L'euro costituisce il secondo pilastro del sistema monetario internazionale, con una quota pari a un quinto delle riserve ufficiali e un ruolo rilevante nei pagamenti transfrontalieri e nei mercati obbligazionari internazionali.

Le valute degli altri principali paesi avanzati - come yen e sterlina - hanno un peso assai più contenuto; anche il ruolo del renminbi resta limitato, seppure in graduale crescita.

In prospettiva, la centralità del dollaro potrebbe attenuarsi per effetto di fattori strutturali, quali la riduzione del peso relativo dell'economia statunitense, l'elevato debito pubblico e il persistente disavanzo estero.

Il sistema monetario internazionale potrebbe così evolvere verso una configurazione più multipolare: più diversificata, ma anche più esposta a rischi di frammentazione e contagio.

L'esperienza storica indica tuttavia che i mutamenti nella gerarchia valutaria tendono a essere graduali. Una volta che una valuta diviene dominante, il suo utilizzo si autoalimenta: le scelte del passato condizionano quelle future, rendendo difficile scalzare le valute già affermate.

Inoltre, il ruolo internazionale di una valuta dipende non solo dalle condizioni macroeconomiche del paese emittente, ma anche dalla qualità dell'assetto istituzionale e, soprattutto, dalla profondità e dalla liquidità dei mercati finanziari di riferimento.

Sotto questi profili, il dollaro conserva vantaggi difficilmente replicabili. Il mercato dei capitali statunitense offre agli investitori globali un insieme di attività sicure e liquide che non trova uguali - per ampiezza e profondità - in altre aree economiche. Oggi non esistono piazze finanziarie alternative in grado di svolgere una funzione analoga su scala comparabile.

I potenziali concorrenti del dollaro presentano limiti strutturali.

L'internazionalizzazione del renminbi è frenata da un assetto istituzionale che non offre ancora garanzie adeguate in termini di libertà di movimento dei capitali, certezza del diritto e tutela degli investitori.

L'area dell'euro dispone di istituzioni solide e di una valuta stabile, ma risente di un'integrazione economica e finanziaria incompleta: finché queste carenze non saranno superate, il ruolo internazionale dell'euro rimarrà al di sotto del suo potenziale.

Il sistema monetario internazionale non è tuttavia immutabile. Negli ultimi anni sono emersi fattori che potrebbero influenzarne l'evoluzione e accelerarne le trasformazioni.

Il primo fattore è di natura geopolitica. Il ruolo internazionale del dollaro è stato storicamente sostenuto dalla funzione degli Stati Uniti come garanti della sicurezza globale; in un contesto di accesa competizione strategica, tale ruolo non può più essere dato per scontato.

Finora le fratture geopolitiche si sono riflesse soprattutto sul commercio e sulle catene del valore. È però plausibile che nel tempo si estendano anche alla sfera finanziaria. La finanza - in particolare i sistemi di pagamento e le infrastrutture di mercato - può essere impiegata sempre più come strumento di politica estera e di sicurezza.

Alcuni paesi hanno già iniziato a ridurre la propria dipendenza da infrastrutture finanziarie suscettibili di impiego strategico, ampliando il ricorso a strumenti e circuiti alternativi. La crescente diffusione del renminbi in specifiche transazioni internazionali, soprattutto dopo le sanzioni finanziarie alla Russia, riflette questa tendenza, più che il consolidarsi di una nuova valuta globale32.

Un secondo fattore di cambiamento, potenzialmente di segno opposto, è l'espansione della finanza digitale. La diffusione delle stablecoins - generalmente denominate in dollari e ancorate ad attività finanziarie statunitensi - potrebbe rafforzare ulteriormente il ruolo internazionale della moneta americana, soprattutto nei pagamenti transfrontalieri, dove i servizi bancari restano spesso costosi e poco efficienti.

L'espansione delle stablecoins solleva interrogativi rilevanti. Negli Stati Uniti e nell'Unione europea sono state introdotte normative volte a rafforzarne la trasparenza, la solidità degli emittenti e la tutela degli utilizzatori. Tali interventi riducono i rischi, ma non li eliminano. Anche in presenza di regole più stringenti, le stablecoins possono generare vulnerabilità per la stabilità finanziaria, amplificare il rischio di "corse digitali" ai riscatti e porre questioni di sovranità monetaria nei paesi più piccoli o con sistemi finanziari meno sviluppati. Restano inoltre aperte criticità sul fronte del contrasto alle attività illecite.

Di fronte a queste trasformazioni, il cambiamento va governato, non subìto. Ciò richiede un impegno deciso nella digitalizzazione dei due pilastri del sistema finanziario: la moneta della banca centrale e la moneta bancaria. Solo così sarà possibile preservare la stabilità e la fiducia.

In questa direzione si muovono l'Eurosistema e la Banca d'Italia. Il progetto di euro digitale mira a tutelare il ruolo della moneta pubblica nei pagamenti al dettaglio in un contesto di crescente digitalizzazione. Nei mercati all'ingrosso, le iniziative Pontes e Appia ne estenderanno l'utilizzo nei circuiti interbancari attraverso piattaforme basate su tecnologie a registri distribuiti, garantendo sicurezza ed efficienza33. Parallelamente, le banche stanno sviluppando progetti di tokenizzazione dei depositi34.

6. L'Europa: capacità di azione e risorse comuni

L'Europa poggia su fondamenta solide: un ampio mercato interno, un capitale umano di alta qualità, un'elevata capacità di risparmio e un assetto istituzionale fondato sullo Stato di diritto. In un contesto internazionale segnato da incertezza, questi elementi rappresentano punti di forza significativi.

Nel mutato scenario globale, tuttavia, fragilità interne irrisolte - dall'incompletezza del mercato unico alla debolezza dell'innovazione, fino alla dipendenza esterna in settori strategici come energia e difesa - limitano il potenziale di crescita dell'Unione e rischiano di ridurne il ruolo nell'economia mondiale.

Le direttrici per rilanciare lo sviluppo europeo sono ormai ampiamente condivise35. La Commissione ha delineato un programma ambizioso di riforme e investimenti per affrontare i principali nodi strutturali36. La questione non è più definire le priorità, ma tradurle in risultati concreti.

Questa esigenza si confronta con due ostacoli principali.

Il primo riguarda l'inadeguatezza dei meccanismi decisionali dell'Unione. L'integrazione europea ha prodotto risultati di grande rilievo - dalla libera circolazione delle persone all'approfondimento del mercato interno, fino alla moneta unica - ma il processo decisionale su cui si fonda non è più adeguato alle sfide attuali.

Di fronte a eventi eccezionali, l'Unione ha recentemente dimostrato di saper agire con rapidità e strumenti innovativi, come nel caso di Next Generation EU e dell'emissione di debito comune a sostegno dell'Ucraina.

Questa capacità di risposta deve ora diventare strutturale, non restare confinata alle emergenze.

La definizione delle soluzioni tecniche e istituzionali appartiene alla politica ed è al centro del dibattito europeo. Cooperazione rafforzata, federalismo pragmatico e accordi mirati su specifiche materie rappresentano opzioni diverse, ma il loro obiettivo prioritario non può che essere quello di potenziare la capacità dell'Unione di decidere e di agire.

È questa la condizione fondamentale per conseguire risultati concreti: completare l'integrazione del mercato interno; trasformare l'eccellenza della ricerca in innovazione diffusa e maggiore produttività; ridurre in modo duraturo la dipendenza dall'estero e il costo dell'energia; costruire una credibile capacità di difesa comune.

Il secondo ostacolo, non meno rilevante, riguarda la difficoltà di mobilitare risorse finanziarie proporzionate agli obiettivi.

La creazione di un autentico mercato europeo dei capitali è essenziale per valorizzare l'ingente risparmio disponibile - oggi in larga parte impiegato al di fuori dell'Unione - e per attrarre capitali internazionali da indirizzare verso gli investimenti strategici e il rafforzamento della competitività europea.

I progressi compiuti di recente dalle istituzioni europee e dalle autorità di vigilanza vanno nella giusta direzione, ma non sono sufficienti a realizzare un mercato dei capitali pienamente integrato.

Un nodo centrale resta l'introduzione di un titolo pubblico comune, sul quale mi sono espresso in altre occasioni. Un titolo sovrano europeo consentirebbe di finanziare su scala adeguata i beni pubblici europei e, al tempo stesso, offrirebbe agli investitori un'attività sicura e liquida di riferimento, rafforzando l'integrazione finanziaria dell'Unione.

Il settore dell'energia rappresenta un esempio emblematico dei vantaggi dell'azione comune rispetto a interventi frammentati su base nazionale.

In questo ambito, un'azione congiunta a livello europeo è essenziale per rafforzare il potere contrattuale verso i fornitori, sfruttare economie di scala e rendere più sicura e funzionale la gestione degli stoccaggi e delle reti di trasmissione, evitando duplicazioni e colli di bottiglia.

Nonostante i miglioramenti conseguiti negli ultimi anni, i rischi per la sicurezza degli approvvigionamenti e l'elevato costo dell'energia restano fattori di vulnerabilità per l'economia continentale.

Investimenti comuni per rafforzare la resilienza e la flessibilità della rete di approvvigionamento del gas e per sviluppare i sistemi di distribuzione dell'energia rappresentano una priorità strategica. Nella lunga fase di transizione che ci attende sarà cruciale assicurare forniture di gas sicure ed economicamente sostenibili. Sarà inoltre necessario proseguire il potenziamento delle infrastrutture elettriche per garantire il pieno utilizzo delle fonti rinnovabili e l'affidabilità dell'intero assetto energetico.

Le risorse mobilitate a livello europeo restano, tuttavia, inferiori a quelle necessarie. Una quota rilevante degli interventi dipende ancora dall'iniziativa dei singoli Stati membri e del settore privato, con il rischio di frammentazione, inefficienze e ritardi nell'attuazione.

In un mondo sempre più competitivo e instabile, la capacità dell'Europa di agire in modo coerente e coordinato non è un'opzione tra le altre, ma la condizione per preservare prosperità, sicurezza e peso economico.

7. L'economia e le banche italiane

Le sfide che l'Europa si trova ad affrontare investono direttamente l'economia italiana, profondamente integrata nelle catene del valore europee ed esposta alla domanda estera. A queste si sommano fattori interni e nodi strutturali ben noti.

Nonostante l'instabilità internazionale, che ha frenato le esportazioni di beni, nel 2025 il PIL italiano è cresciuto per il quinto anno consecutivo, dello 0,7 per cento. Dopo una prima metà dell'anno caratterizzata da volatilità, l'attività si è rafforzata negli ultimi due trimestri, sostenuta dalla domanda interna, in particolare dagli investimenti.

Dal 2020 il PIL è aumentato in linea con l'area dell'euro e a ritmi superiori a quelli del decennio precedente la pandemia. La crescita ha interessato l'intero territorio nazionale ed è risultata maggiore nel Mezzogiorno, interrompendo una lunga fase di divergenza rispetto al resto del Paese.

Questi risultati riflettono il sostegno delle politiche pubbliche, ma anche la ristrutturazione del tessuto produttivo avviata nello scorso decennio. Le imprese italiane sono oggi mediamente più capitalizzate, più redditizie e più competitive sui mercati internazionali.

Parallelamente, il sistema bancario - a lungo considerato un elemento di fragilità - si è rafforzato in modo significativo.

I progressi conseguiti non vanno sottovalutati. Non sono tuttavia sufficienti a colmare le carenze strutturali accumulate nel tempo né a garantire un ritorno stabile su un sentiero di crescita duratura.

Occupazione e produttività

Negli ultimi anni, l'espansione dell'economia è stata trainata dalla forte crescita dell'occupazione, che ha raggiunto livelli storicamente elevati. Mentre il prodotto rallentava, il numero di occupati e le ore lavorate hanno continuato ad aumentare, anche in risposta a una dinamica del costo del lavoro particolarmente contenuta rispetto all'inflazione.

Alla luce delle tendenze demografiche, un modello di crescita fondato sull'espansione dell'occupazione e su salari contenuti non è sostenibile. La riduzione della popolazione in età lavorativa, il cui impatto è stato finora compensato dall'aumento della partecipazione e dal calo della disoccupazione, si accentuerà nei prossimi anni.

Senza un deciso aumento della produttività, lo sviluppo rischia di arrestarsi. Occorre un'economia più innovativa, che ponga conoscenza e capitale umano al centro della propria strategia di crescita. Le tecnologie digitali offrono un'opportunità che non può essere rinviata: accelerarne la diffusione deve diventare una priorità per l'Italia, come per l'Europa.

Il sistema bancario

Negli ultimi mesi il sostegno creditizio all'economia italiana si è rafforzato.

I tassi sui prestiti alle imprese sono scesi di circa 2 punti percentuali rispetto al picco del 2023, in linea con la riduzione dei tassi di politica monetaria. Anche il costo dei nuovi mutui alle famiglie - concessi in larga parte a tasso fisso - si è ridotto, di circa 1 punto, seguendo la flessione dei rendimenti a lungo termine.

Dopo due anni di contrazione, i finanziamenti alle imprese sono tornati a crescere, sostenuti dal maggiore fabbisogno legato agli investimenti. La ripresa riguarda le aziende più solide, indipendentemente dalla dimensione; quelle con merito creditizio più basso continuano invece a registrare una riduzione dei prestiti.

Questa evoluzione riflette sia il progressivo affinamento delle tecniche di selezione della clientela bancaria, sia la maggiore attenzione al rischio in un contesto ancora incerto. La capacità di selezionare i debitori è un elemento positivo; la maggiore attenzione al rischio non deve però tradursi in eccessiva cautela, che potrebbe penalizzare iniziative imprenditoriali con prospettive valide.

La redditività bancaria resta elevata, nonostante la riduzione del margine di interesse, grazie ai ricavi da commissioni e al basso livello delle rettifiche su crediti. Questo quadro favorevole non deve tuttavia indurre a sottovalutare i rischi. Gli equilibri possono mutare rapidamente: un peggioramento inatteso della congiuntura inciderebbe sulla qualità del credito, mentre brusche correzioni dei mercati finanziari comprimerebbero i ricavi da servizi.

La solidità raggiunta dalle banche italiane costituisce oggi un elemento di stabilità per l'Italia. Traducendola in sostegno agli investimenti, all'innovazione e alla diffusione delle tecnologie digitali, gli intermediari forniranno un apporto fondamentale alla crescita della nostra economia.

Conclusioni

Un anno fa chiudevo il mio intervento in questa sede richiamando l'attenzione sulle tensioni geopolitiche, allora il principale fattore di rischio per l'economia globale, in grado di incrinare non solo le filiere produttive ma l'intera architettura multilaterale.

Quelle tensioni non si sono attenuate; le fratture si sono ampliate, rendendo il contesto internazionale più instabile. Eppure, l'economia mondiale non ha rallentato: la crescita ha superato le attese e il commercio internazionale ha continuato a espandersi.

È il segno della capacità di adattamento del sistema produttivo globale. Riflette - in misura significativa - l'emergere di un nuovo ciclo tecnologico trainato dall'intelligenza artificiale, che alimenta l'innovazione, stimola gli investimenti e sostiene gli scambi.

È ancora presto per valutarne appieno la portata. Emergono tuttavia indicazioni coerenti con una trasformazione destinata a incidere profondamente sulle prospettive di crescita.

È ragionevole attendersi che l'intelligenza artificiale dia impulso alla produttività. Permangono tuttavia incertezze rilevanti sull'intensità del suo impatto e sulla sua distribuzione tra paesi, settori e lavoratori. Restano interrogativi sulle ricadute occupazionali, sull'evoluzione delle disuguaglianze e sulla concentrazione del potere economico.

Investire nella formazione, nel capitale umano e nella conoscenza è condizione essenziale affinché l'innovazione, soprattutto nei settori a più alta intensità tecnologica, si traduca in produttività diffusa e in crescita duratura, consentendo al tempo stesso di governarne le implicazioni economiche e sociali.

Non mancano, in Italia e in Europa, le risorse per farlo - umane, istituzionali, finanziarie. La priorità è dotarsi degli strumenti per mobilitarle: rafforzare la capacità dell'Unione di decidere e di agire; completare l'integrazione finanziaria, costruendo un autentico mercato europeo dei capitali in grado di convogliare il risparmio verso i beni pubblici comuni e gli investimenti strategici.

Questa prospettiva di trasformazione non deve indurre a sottovalutare le fragilità che caratterizzano l'economia globale: l'elevato indebitamento pubblico, gli squilibri nei saldi esterni e l'accumulo di vulnerabilità latenti nei mercati finanziari.

Le fonti di incertezza più rilevanti restano tuttavia il confronto geopolitico e la crescente segmentazione degli scambi, con l'emergere di nuove barriere alla circolazione di beni, servizi, tecnologie e idee. Lo shock tecnologico ne ha finora attenuato l'impatto; ma l'adattamento a un sistema commerciale più frammentato comporta costi e perdite di efficienza per l'economia globale.

L'attuale fase richiede realismo e capacità di adattamento. In presenza di tensioni geopolitiche persistenti, occorre rafforzare i canali di cooperazione esistenti e ricorrere ad accordi bilaterali e plurilaterali per contenere i rischi e preservare la continuità degli scambi.

Ciò non implica che la frammentazione dell'economia mondiale rappresenti un esito inevitabile. Il sistema multilaterale, pur con i suoi limiti, ha assicurato per decenni progresso e prosperità. In un contesto di interdipendenza ormai globale - nell'economia, nella tecnologia e nella finanza - il rispetto di regole condivise e l'aggiornamento delle istituzioni comuni costituiscono un interesse convergente per tutti i paesi, anche per quelli di maggiore peso sistemico.

Oggi, qui a Venezia - una città che ha fondato la propria grandezza sull'apertura e sugli scambi tra culture e mondi diversi - la storia ci ricorda che l'apertura non è debolezza, ma lungimiranza. Cooperare, rispettare regole comuni, guardare oltre il breve periodo non è un retaggio del passato, ma la condizione per governare il futuro.

Note

- 1 Il dato si riferisce alle previsioni formulate dal Fondo monetario internazionale (FMI) ad aprile del 2025.

- 2 La costruzione dei data center stimola gli investimenti in hardware, ricerca e sviluppo, infrastrutture energetiche ed edilizia. I servizi che ne derivano alimentano i consumi, pubblici e privati, e le esportazioni; cfr. L. Carpinelli, F. Natoli e M. Taboga, Artificial intelligence and the US economy: an accounting perspective on investment and production, Banca d'Italia, Questioni di economia e finanza, di prossima pubblicazione.

- 3 Dall'inizio del 2024 in Cina i prezzi all'esportazione si sono ridotti dell'8,8 per cento.

- 4 In Cina l'incidenza dei consumi pubblici e privati sul PIL si colloca intorno al 56 per cento, contro quote comprese tra il 70 e l'80 per cento nelle altre principali economie avanzate ed emergenti. Una riallocazione della domanda verso i consumi è ostacolata dalla bassa fiducia delle famiglie, penalizzata dalla crisi immobiliare e dai timori legati al funzionamento del sistema di protezione sociale.

- 5 Fa eccezione il Giappone, dove la Banca centrale - dopo avere aumentato i tassi di riferimento di 85 punti base negli ultimi due anni - sembra ora intenzionata a proseguire la normalizzazione monetaria.

- 6 In Europa, la costruzione di data center rappresenta una quota modesta degli investimenti totali rispetto a quella degli Stati Uniti. Inoltre, il minore sviluppo dell'ecosistema digitale europeo attenua le complementarità tra intelligenza artificiale e altri investimenti in software, dati, ricerca e sviluppo e macchinari tecnologicamente avanzati; cfr. I. Aldasoro et al., AI adoption, productivity and employment: evidence from European firms, BIS Working Papers, 1325, 2026.

- 7 L'andamento delle misure di fondo dell'inflazione e la crescita dei salari incorporata nei contratti già siglati risultano compatibili con questo profilo.

- 8 A ridurre i dazi hanno contribuito le esenzioni concesse a specifici settori e prodotti, che hanno abbassato l'aliquota effettiva dal 20 al 16 per cento. L'aliquota sulle riscossioni alla frontiera è ancora più bassa (11 per cento). I dazi effettivamente riscossi risultano inferiori a quelli previsti, soprattutto per effetto della ricomposizione delle importazioni statunitensi per prodotto e per paese di provenienza, della difficoltà di adeguamento delle procedure doganali, di questioni legali sull'applicazione delle misure e delle esenzioni.

- 9 Si tratta, in particolare, dell'anticipo degli acquisti da parte degli importatori statunitensi nel primo trimestre del 2025, in vista della successiva introduzione di dazi, e della marcata espansione delle importazioni di beni connessi con gli investimenti nell'intelligenza artificiale.

- 10 G. Gopinath e B. Neiman, The incidence of tariffs: rates and reality, NBER Working Paper Series, 34620, 2026; J. Hinz, A. Lohmann, H. Mahlkow e A. Vorwig, America's own goal: who pays the tariffs?, Kiel Policy Brief, 201, 2026; M. Amiti, C. Flanagan, S. Heise e D.E. Weinstein, Who is paying for the 2025 U.S. tariffs?, "Liberty Street Economics", 12 febbraio 2026.

- 11 Federal Reserve Board, The Beige Book. Summary of commentary on current economic conditions by Federal Reserve District, gennaio 2026; E. Peng e D. Mericle, US daily: an update on tariff passthrough, "Goldman Sachs Research", 12 ottobre 2025; M.A. Dvorkin, F. Leibovici e A.M. Santacreu, How tariffs are affecting prices in 2025, "St. Louis Fed On the Economy Blog", 16 ottobre 2025.

- 12 Uno studio recente (A. Cavallo, P. Llamas e F.M. Vazquez, Tracking the short-run price impact of U.S. tariffs, NBER Working Paper, 34496, 2025) stima un effetto di 0,8 punti percentuali sui prezzi al consumo all'inizio di febbraio del 2026. Le stime elaborate da Goldman Sachs indicano un impatto di 0,5 punti sul deflatore dei consumi (personal consumption expenditures, PCE) a novembre del 2025.

- 13 Le misure restrittive sugli scambi si sono intensificate a partire dalla guerra commerciale tra Cina e Stati Uniti del 2018. La pandemia e le tensioni geopolitiche seguite all'invasione russa dell'Ucraina hanno ulteriormente accresciuto la frammentazione del commercio internazionale.

- 14 La composizione dei diversi blocchi si basa sull'indicatore sviluppato da T. den Besten, P. Di Casola e M.M. Habib, Geopolitical fragmentation risks and international currencies, in BCE, The international role of the euro, 2023, pp. 41-47, integrato con dati tratti dal Global Fracturing Dashboard di Capital Economics. A ciascun paese è attribuito un punteggio basato su variabili di natura geopolitica quali il numero di sanzioni subite dagli Stati Uniti o dalla Cina tra il 1950 e il 2022, il peso di queste due economie nelle forniture militari al paese o le scelte di voto alle Assemblee generali delle Nazioni Unite. Il blocco occidentale include, tra gli altri, Stati Uniti, Unione europea, Australia, Canada, Giappone, Corea del Sud, Regno Unito e Taiwan. Il blocco orientale comprende la Cina e paesi quali Iran e Russia. Tra i non allineati figurano Arabia Saudita, Argentina, Brasile, India, Indonesia, Messico, Sudafrica, Turchia e Vietnam; cfr. M.G. Attinasi et al., Navigating a fragmenting global trading system: insights for central banks, European Central Bank, Occasional Paper Series, 365, 2024.

- 15 I dazi medi applicati dal governo statunitense ai paesi del blocco occidentale, pur aumentati di 11 punti percentuali, rimangono inferiori di 18 punti a quelli imposti al blocco orientale e di 3 punti a quelli applicati ai paesi non allineati.

- 16 Gli investitori europei detengono oltre 2.000 miliardi di dollari di titoli pubblici americani, pari al 7 per cento del totale; la quota sale al 12 per cento includendo i paesi europei non appartenenti alla UE.

- 17 F.P. Conteduca et al., Fragmentation and the future of GVCs, Banca d'Italia, Questioni di economia e finanza, 932, 2025.

- 18 Si tratta in larga parte di componenti elettronici, materie prime, terre rare e sostanze farmaceutiche, provenienti in prevalenza dalla Cina; cfr. R. Arjona, W. Connell e C. Herghelegiu, An enhanced methodology to monitor the EU's strategic dependencies and vulnerabilities, European Commission, Single Market Economics Papers, 14, 2023.

- 19 J. Cai, N. Li e A.M. Santacreu, Knowledge diffusion, trade, and innovation across countries and sectors, "American Economic Journal: Macroeconomics", 14, 1, 2022, pp. 104-145.

- 20 A. Alfaro-Ureña, I. Manelici e J.P. Vasquez, The effects of joining multinational supply chains. New evidence from firm-to-firm linkages, "The Quarterly Journal of Economics", 137, 3, 2022, pp. 1495-1552; cfr. anche sul sito di Bruegel il video: Rethinking global supply chains: insights for a changing world.

- 21 L'Unione europea sta negoziando accordi con Australia, Emirati Arabi Uniti, Filippine e Malaysia.

- 22 Tra i paesi attivi su questo fronte spiccano: il Canada che ha negoziati in corso con ASEAN, Filippine, India e Thailandia; il Regno Unito, con negoziati con i paesi del Consiglio di Cooperazione del Golfo (Bahrein, Kuwait, Oman, Arabia Saudita, Emirati Arabi Uniti) e con India, Corea del Sud, Svizzera e Turchia; l'India, che sta negoziando con Australia, Bangladesh, Canada e Cile.

- 23 Prima del 2025, gli episodi di incertezza si sono di norma tradotti in un rafforzamento del dollaro e in un calo dei rendimenti dei titoli statunitensi, anche quando le tensioni avevano origine negli Stati Uniti stessi, come durante la crisi globale del 2008.

- 24 H.S. Shin, P. Wooldridge e D. Xia, US dollar's slide in April 2025: the role of FX hedging, in BIS Bulletin, 105, 2025; M. Massa, R. Poli e G. Venturi, The determinants of currency-hedging demand and the depreciation of the US dollar, Banca d'Italia, di prossima pubblicazione.

- 25 Un recente sondaggio della Bank of America presso investitori globali indica che la propensione al rischio, in aumento continuo dal 2023, si colloca attualmente su livelli storicamente elevati.

- 26 Questo comportamento è noto come fear of missing out (FOMO).

- 27 Nei giorni scorsi i cali hanno riguardato aziende di software e di servizi finanziari e legali esposte alla concorrenza dell'intelligenza artificiale.

- 28 Per esempio, dalla fine di ottobre i credit default swap di CoreWeave e Oracle sono aumentati rispettivamente da 440 a 610 punti base e da 75 a 160 punti base.

- 29 Dalla fine di ottobre, il prezzo delle azioni di Alphabet (Google) è salito di circa il 10 per cento, quello di Apple è rimasto pressoché invariato. Nello stesso periodo, invece, Microsoft e Oracle hanno subìto cali superiori al 25 e al 40 per cento, rispettivamente. Le altre principali società tecnologiche statunitensi (Nvidia, Meta, Tesla e Amazon) hanno riportato diminuzioni tra il 10 e il 15 per cento.

- 30 Il riferimento è a recenti casi di crisi aziendale - quali ad esempio quelli di First Brands Group e Tricolor negli Stati Uniti, di Ambipar in Brasile e di Stenn nel Regno Unito - che hanno generato tensioni propagatesi sui mercati finanziari.

- 31 Questa sezione si basa su F. Panetta, The struggle to reshape the international monetary system: slow- and fast-moving processes, 2025 Whitaker Lecture, Dublino, 9 dicembre 2025.

- 32 Un segnale analogo è rappresentato dalla crescita della domanda di oro, alimentata dal desiderio di alcuni investitori - pubblici e privati - di diversificare i propri investimenti al di fuori delle principali valute globali, in risposta al mutato contesto geopolitico.

- 33 Il progetto Pontes, con un orizzonte di breve-medio periodo e una sperimentazione prevista entro la fine del 2026, mira a collegare le piattaforme basate su registri distribuiti (DLT) a TARGET2, l'infrastruttura di pagamento all'ingrosso attualmente in uso nell'area dell'euro. Il progetto Appia persegue il medesimo obiettivo in una prospettiva di più lungo termine, attraverso la creazione di un ecosistema interamente fondato su tecnologia DLT per il regolamento delle transazioni all'ingrosso in moneta di banca centrale, incluse quelle transfrontaliere.

- 34 La tokenizzazione è il processo mediante cui un'attività - finanziaria o reale - viene rappresentata in forma digitale attraverso l'emissione di un token su una infrastruttura tecnologica, tipicamente basata su registri distribuiti.

- 35 E. Letta, Much more than a market: speed, security, solidarity. Empowering the Single Market to deliver a sustainable future and prosperity for all EU citizens, aprile 2024; M. Draghi, The future of European competitiveness, settembre 2024.

- 36 Commissione europea, Bussola per la competitività dell'UE, COM(2025) 30 final, 29 gennaio 2025.

YouTube

YouTube  X - Banca d’Italia

X - Banca d’Italia  Linkedin

Linkedin